多因子模型选股,配RSRS择时方法¶

一、多因子模型

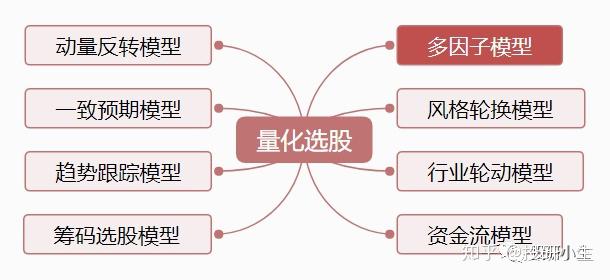

多因子模型是量化投资领域应用最广泛也是最成熟的量化选股模型之一,建立在投资组合、资本资产定价(CAPM)、套利定价理论(APT)等现代金融投资理论基础上。

多因子模型假设市场是无效或弱有效的,通过主动投资组合管理来获取超额收益。多因子选股的核心思想在于,市场影响因素是多重的并且是动态的,但是总会有一些因子在一定的时期内能发挥稳定的作用。

1.多因子模型的理论 现代金融投资理论主要由投资组合理论、资本资产定价模型、套利定价理论、有效市场假说、期权定价理论以及行为金融理论等组成。

这些理论的发展极大地改变了过去主要依赖基本分析的传统投资管理实践,使现代投资管理日益朝着系统化、科学化、组合化的方向发展。1952年马柯维茨(Markowitz)在The Journal of Finance(金融学最顶级的学术期刊)上发表了《证券组合选择》论文,开启了现代证券组合管理理论的先河。马柯维茨开创性地引入了均值和方差来定量刻画股票投资的收益和风险(被认为是量化交易策略的鼻祖),建立了确定最佳资产组合的基本模型。其后,越来越多的经济金融学者通过数量化的模型以及周边市场和投资交易问题。夏普(William Sharpe)、林特尔(John Lintner)、特里诺(Jack Treynor)和莫辛(Jan Mossin)分别于1964、1965和1966年在马柯维茨投资组合理论基础上,发展出了资本资产定价模型(CAPM)。该模型不仅提供了评价收益-风险相互转换特征的可运作框架,也为投资组合分析、基金绩效评价提供了重要的理论基础。

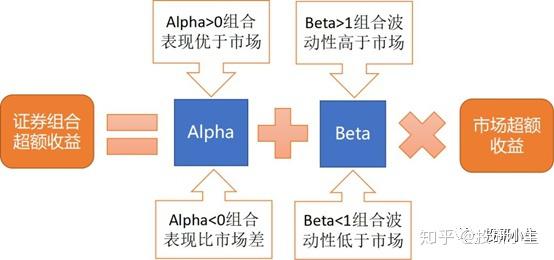

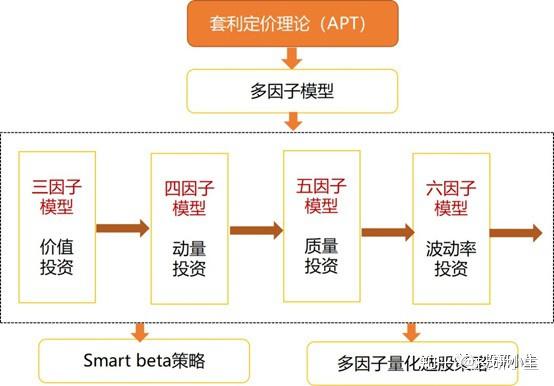

CAPM模型认为所有证券的收益率都与唯一的公共因子(市场证券组合)的收益率存在着线性关系。1976年,针对CAPM模型存在不可检验性的缺陷,罗斯(Stephen Ross)提出了套利定价理论(Arbitrage Pricing Theory,APT)。套利定价理论以收益率形成过程的多因子模型为基础,认为证券收益率与一组因子线性相关,这组因子代表证券收益率的一些基本因素。事实上,当收益率通过单一因子(市场组合)形成时,将会发现套利定价理论形成了一种与资本资产定价模型相同的关系。因此,套利定价理论其实是一种广义的资本资产定价模型,该理论成了多因子量化选股模型的重要理论基础。但是套利定价理论并没有指出影响证券收益的具体因素,在应用中需要预先判断哪些因素可能影响证券收益,并使用统计分析方法进行验证。研究者从不同角度出发,发现了各类影响证券收益的因子,比较经典的有Fama-French三因子模型(上市公司的市值、账面市值比、市盈率)。

随着市场交易实践和研究的不断深入,研究者又发现市场中的动量现象无法用三因子模型解释。1997年,卡哈特(Carhart)认为研究股票收益应在Fama和French的三因子模型基础上加入动量效应,构建四因子模型。动量投资策略依据的就是动量效应,又称为“惯性效应”,即某个时段跌得最深或涨得最凶的股票往往会沿着原来的方向继续运动。2013年,Fama的学生阿斯内斯 (Asness)对公司“质量”进行量化,并提出了五因子模型。后来,研究者们又发现低波动率(低beta)股票组合的实际收益比高波动率(高beta)股票组合的要高,这一现象无法用五因子模型解释,于是法拉瑞利等于2013年又将波动率因子引入,建立了六因子模型。

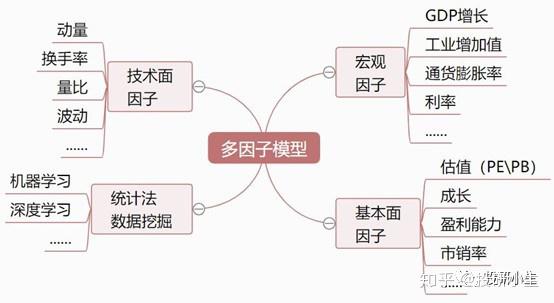

2.因子的选择

多因子选股模型的第一步是发掘各类与股票收益率相关的因子,因子的选择主要基于经济逻辑和市场经验,在经典的规模、估值、动量、波动率等全市场通用因子基础上,根据宏观、行业、公司基本面、市场特征,结合各类特异因子来构造投资组合。

影响股价收益的因子多种多样,见仁见智,大致有以下几类:

(1)市场整体:市场因子、系统性风险等;

(2)估值因子:市盈率、市净率、市销率、 市现率、 企业价值倍数、 PEG 等;

(3)成长因子:营业收入增长率、营业利润增长率、净利润增长率、每股收益增长率、净资产增长率、股东权益增长率、经营活动产生的现金流量金额增长率等;

(4)盈利能力因子:销售净利率、毛利率、净资产收益率、资产收益率、营业费用比例、财务费用比例、息税前利润与营业总收入比等;

(5)动量反转因子:前期涨跌幅等;

(6)交投因子:前期换手率、量比等;

(7)规模因子:流通市值、总市值、自由流通市值、流通股本、总股本等;

(8)股价波动因子:前期股价振幅、日收益率标准差等;

(9)分析师预测因子:预测净利润增长率、预测主营业务增长率、盈利预测调整等。

本文使用PEG(市盈率相对净利润增长的比率)作为策略的选股指标

PEG指标是Jim Slater发明的一个股票估值指标,它弥补了PE对企业动态成长性估计的不足。

其计算公式是:PEG = PE / 净利润增长率(扣非)

如果PEG大于1,则这只股票的价值就可能被高估,否则反之

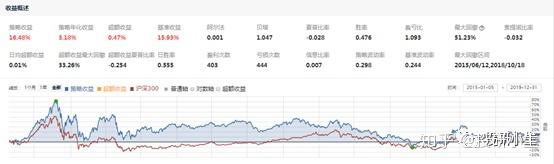

回测条件1:

股票池:A股上市公司

调仓天数:30

持仓股票数:40

回测区间:2015-01-01到2019-12-31

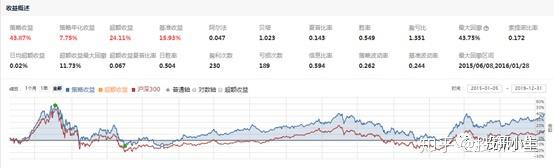

回测条件2:

股票池:沪深300

调仓天数:30

持仓股票数:30

回测区间:2015-01-01到2019-12-31

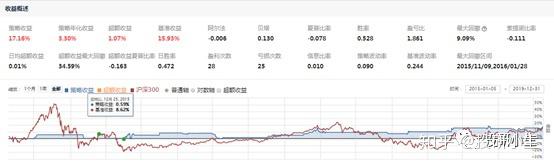

回测条件3:

股票池:中小板

调仓天数:30

持仓股票数:30

回测区间:2015-01-01到2019-12-31

结论:

3种回测条件中,PEG因子都发挥了比较好的价值发现作用

均能跑赢基准收益

尤其在股票池和基准同为沪深300 的情况下,有明显的阿尔法表现

说明PEG因子具备选股能力

二、择时工具

阻力支撑相对强度指标(Resistance SupportRelative Strength,简称RSRS),从支撑位于阻力位相对强度的变化对于未来市场状态的预测性角度挖掘其在市场择时上的应用。

RSRS择时是光大金工独创的择时模型

有别于传统中对于阻力位和支撑位的定制应用,我们从变量的角度探索他们对于未来市场涨跌预测性的价值。

RSRS指标对于市场状态的改变敏感,滞后性低,相比于均线、MACD等有明显滞后性的指标,RSRS可以当作一种领先指标。

阻力位与支撑位的概念很容易理解

支撑位即是指标的价格在下跌时可能遇到的支撑,是交易者认为买方力量开始反超卖方使得价格在此止跌或反弹上涨的价位;

阻力位则是指在标的价格上涨时可能遇到的压力,是交易者认为卖方力量开始反超买方而使得价格难以继续上涨或就此回调下跌的价位。

阻力位与支撑位的运用思路大多在突破策略与反转策略中,即如果价格向上突破阻力位追涨做多,向下突破支撑位杀跌做空;或者在反转策略中如果价格向上接近阻力位做空回调,向下接近支撑位做多反弹。

如果支撑位的强度小,作用弱于阻力位,则表明市场参与者对于支撑位的分歧大于对于阻力位的分歧,市场接下来更倾向于向熊市转变。而如果支撑位的强度大,作用强于阻力位,则表示市场参与者对于支撑位的认可度更高于对于阻力位的认可度,市场更倾向于在牛市转变。

我们按照不同市场状态分类来说明支撑阻力相对强度的应用逻辑:

1.市场在上涨牛市中:

如果支撑明显强于阻力,牛市持续,价格加速上涨

如果阻力明显强于支撑,牛市可能即将结束,价格见顶

2.市场在震荡中:

如果支撑明显强于阻力,牛市可能即将启动

如果阻力明显强于支撑,熊市可能即将启动

3.市场在下跌熊市中:

如果支撑明显强于阻力,熊市可能即将结束,价格见底

如果阻力明显强于支撑,熊市持续,价格加速下跌

从最高价与最低价的形成机制出发,每日的最高价与最低价就是一种阻力位与支撑位,它是当日全体市场参与者的交易行为所认可的阻力与支撑。

由于我们并非用支撑位与阻力位作突破或反转交易的阈值,而是更关注市场参与者们对于阻力位与支撑位的定位一致性。当日最高价与最低价能迅速反应近期市场对于阻力位与支撑位态度的性质,是我们使用最高价与最低价的最重要原因。

high = alpha + beta*low + epsilon,

epsilon ~ N(0,sigma)

RSRS指标的构建

1)取前N日的最高价序列与最低价序列。

2)将两列数据,以最高价为因变量,最低价为自变量进行OLS线性回归。

3)取前M日的斜率时间序列,计算当日斜率的标准分z。

4)将z与拟合方程的决定系数相乘,作为当日RSRS指标值

使用沪深300指数作为计算RSRS指标的依据,交易原理较为简单,即当指标大于某一阈值,满仓买入,当指标小于某一阈值,全仓卖出

交易信号判断

1)以RSRS指标值大的作为交易标的;

2)若RSRS指标上穿阈值S,则开仓买入;(S为开平仓阈值)

3)若RSRS指标下穿阈值-S,则平仓;

4)若RSRS指标在-S和S中间时,两标的的RSRS相对大小变化,则表示风格轮动,换仓,否则不交易。

择时条件1:

股票池:沪深300

N=18 M=60 买入阈值buy=1.5 卖出阈值buy=-0.8

回测区间:2015-01-01到2019-12-31

择时条件2:

股票池:中小板ETF

N=18 M=60 买入阈值buy=1.5 卖出阈值buy=-0.8

回测区间:2015-01-01到2019-12-31

结论:

择时在收益率上没有明显优势,但在市场走入下降区间时,能较好控制仓位,躲过大幅回撤。

三、PEG选股+RSRS择时

现在将两种方法:PEG选股和RSRS择时结合在一起

最后可以通过收益曲线发现:

1.二者的结合可以在牛市时扩大优势,熊市时逃避下跌;

2.超额收益主要来自于选股因子,择时作为一种风险管理工具也显得尤为重要。

基于作者的认知水平,不足之处欢迎读者探讨交流。

凡本网注明"来源:XXX "的文/图/视频等稿件,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如涉及作品内容、版权和其它问题,请与本网联系,我们将在第一时间删除内容!

作者: Margin-Left, 记录市场 进化认知, 跟随趋势 拥抱价值

来源: https://zhuanlan.zhihu.com/p/105958622